Nouveautés apportées par le budget fédéral, concours de Fidelity pour le CELIAPP, Cyclo-Défi de l’IUCPQ et suivi des marchés

Nouveautés apportées par le budget fédéral

Nouvelles mesures pour les premiers acheteurs

Augmentation de limite du RAP

La limite de retrait pour un RAP va passer de 35 000$ à 60 000$ par personne pour l’achat de votre première propriété. Un couple pourra donc retirer jusqu’à 120 000$ de leur REER pour faire leur achat.

À cela, le CELIAPP reste toujours aussi disponible avec un maximum de 40 000$ par personne. Un couple pourrait donc utiliser jusqu’à 200 000$ pour leur premier achat.

Prêt hypothécaire sur 30 ans pour une construction neuve

Les premiers acheteurs d’une résidence principale vont avoir la possibilité de prendre un prêt hypothécaire sur 30 ans pour une première habitation neuve. Cette nouvelle option va être en vigueur à partir du 1er août 2024. Il était déjà possible d’avoir des hypothèques sur 30 ans quand on mettait 20% de mise de fonds. Cela va être disponible à présent avec 5% de mise de fonds sur les achats d’une première habitation neuve.

Nouvelle règle pour le gain en capital

Le dernier budget fédéral vient de modifier le calcul du gain en capital pour les particuliers et pour les compagnies. Le gouvernement du Québec a annoncé s’harmoniser avec le fédéral.

Pour les particuliers, sur les gains en capital supérieurs à 250 000$ sur une année fiscale, le taux va passer de 50% à 66% sur la partie excédentaire au 250 000$.

Pour les compagnies, le taux passe à 66% dès le premier dollars de gain en capital. Le nouveau taux va entrer en vigueur le 25 juin. Est-ce que vous seriez mieux de déclencher tout de suite le gain en capital dans votre compagnie?

Il n’y a pas de réponse magique mais si votre horizon de placements est long et votre tolérance au risque vous permet d’espérer un rendement intéressant , il est préférable de ne pas toucher aux placements.

Vous pouvez le voir dans l’image avec un rendement de 7% et un horizon de 10 ans, il est plus rentable de ne pas déclencher votre gain tout de suite. Dans tous les cas, une discussion avec votre comptable ou votre fiscaliste et nous s’impose avant de prendre une décision.

Si vous avez des gros gains accumulés, il sera important de discuter avec votre comptable / fiscaliste pour valider s’il est rentable de déclencher le gain tout de suite ou pas.

Concours de Fidelity pour le CELIAPP

Vous pourriez gagner 8 000 $ pour vous aider à acheter votre première propriété!

Le compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) se veut un moyen flexible d’aider les personnes qui souhaitent épargner en vue de l’achat d’une première propriété. Le plafond de cotisation du CELIAPP est de 8 000 $ par année, pour un maximum de 40 000 $ à vie. Il permet de profiter d’une croissance libre d’impôt ainsi que de déductions fiscales sur les cotisations.

Ne ratez pas ce concours! Inscrivez-vous maintenant!

Fin du concours : le 30 juin 2024 à 17 h (HE)

Cyclo-Défi de l’IUCPQ 2024

Comme en 2022 et en 2023, Vincent va participer au Cyclo-Défi de l’ICUPQ (Institut Universitaire de Cardiologie et de Pneumologie de Québec) sur la distance de 100km. L’an passé, l’évènement a permis d’amasser 356 779$ et grâce à votre générosité et celles des compagnies de fonds, nous avons été capable d’accumuler 2 720$.

Pour 2024, nous faisons encore une fois appel à votre générosité et nous nous engageons encore cette année à doubler les dons que vous allez faire. Nous espérons atteindre la barre du 3 000$ cette année et nous avons déjà commencer à approcher les compagnies de fonds.

Vous pouvez faire un don en cliquant ici ou vous pouvez aussi vous inscrire et venir pédaler avec moi.

Merci à l’avance pour votre support et votre générosité.

Suivi des marchés

Résumé du mois

Le mois d’avril aura été à la baisse pour donner suite à la prise de conscience des marchés que les baisses de taux aux États-Unis arriveront plus tard que prévues. Il faut dire que l’emploi reste très fort et l’inflation aussi, faisant en sorte que la FED n’a pas de raison de baisser les taux. Avec les élections en novembre, certains analystes commencent même à soulever la thèse que nous pourrions voir qu’une seule baisse de taux aux États-Unis en décembre.

Du côté du Canada et de l’Europe, les chiffres de chômages et d’inflation auraient dû entrainer une première baisse de taux. La difficulté actuelle pour la banque centrale canadienne et européenne est de savoir si on veut aider notre économie locale en baissant les taux mais en voyant notre monnaie perdre en valeur ou maintenir notre monnaie et voir notre économie ralentir plus. Les analystes pensent que la première baisse de taux au Canada et en Europe devrait arriver en juin.

La fin du mois aura quand même eu un bon rebond avec les résultats des entreprises pour le premier trimestre 2024 qui restent dans la grande majorité égal ou supérieur aux attentes.

États-Unis

Les actions ont terminé en hausse à l’issue d’une semaine volatile marquée par une multitude de données économiques et de résultats. Les valeurs de croissance ont surpassé les valeurs de rendement, qui sont restées globalement stables au cours de la semaine. Les petites capitalisations ont dépassé les grandes capitalisations, ce qui a permis à l’indice Russell 2000 des petites capitalisations de redevenir légèrement positif depuis le début de l’année.

Le principal moteur des gains de la semaine semble avoir été le rapport de vendredi matin sur les emplois non agricoles, qui a montré que les employeurs ont créé 175 000 emplois en avril, soit moins que prévu et le chiffre le plus bas depuis novembre. Bien que ce chiffre négatif indique un ralentissement du marché du travail, et donc une diminution des pressions inflationnistes, les investisseurs ont peut-être été plus satisfaits par le ralentissement surprise des augmentations salariales mensuelles, qui sont passées de 0,3 % en mars à 0,2 % en avril. La progression en glissement annuel est tombée à 3,9 %, soit l’augmentation la plus faible depuis près de deux ans. De même, le nombre moyen d’heures travaillées par semaine a légèrement diminué, tandis que le taux de chômage a légèrement augmenté pour atteindre 3,9 %.

Cette nouvelle a peut-être été particulièrement bien accueillie parce qu’elle faisait suite à des surprises à la hausse concernant l’inflation et (plus distinctement) à la baisse concernant la croissance, plus tôt dans la semaine, une combinaison qui a renforcé les inquiétudes récentes concernant les tendances émergentes de « stagflation ». Les actions ont fortement chuté mardi après que le département du travail a indiqué que les coûts de l’emploi avaient augmenté de 1,2 % au premier trimestre, soit un taux annuel de près de 5 %, ce qui était supérieur aux attentes et le rythme le plus rapide depuis un an. Un rapport séparé a montré que les prix de l’immobilier ont augmenté en février à leur rythme le plus rapide en huit mois.

D’autre part, un indicateur de l’activité commerciale dans la région de Chicago est tombé à son niveau le plus bas depuis novembre 2022, et la mesure de la confiance des consommateurs du Conference Board a chuté en avril à son point le plus bas depuis près de deux ans. Le nombre d’offres d’emploi pour le mois de mars, publié mercredi par le département du travail, a diminué plus que prévu pour atteindre 8,5 millions, soit le niveau le plus bas depuis plus de trois ans. Vendredi, l’Institute for Supply Management a indiqué que son indicateur de l’activité du secteur des services était retombé en territoire de contraction pour la première fois depuis décembre 2022.

Canada

L’indice composé S&P/TSX a progressé de 0,5 % pour clôturer à 21 947 points après les fortes hausses enregistrées à Wall Street.

Les actions nord-américaines ont été soutenues par l’optimisme entourant les réductions potentielles des taux d’intérêt par la Réserve fédérale. Aux États-Unis, le nombre d’emplois non agricoles créés en avril a été inférieur aux prévisions et le taux de chômage a augmenté de manière inattendue, ce qui a conduit les marchés à anticiper une deuxième réduction des taux par la banque centrale américaine cette année.

Les banques canadiennes ont enregistré des gains, bénéficiant de la baisse des taux des obligations d’État, qui a apaisé les inquiétudes concernant les impayés dans le secteur en raison des conditions financières plus souples. L’action de Brookfield a augmenté de 1,5 %, tandis que RBC et BMO ont gagné respectivement 2 % et 1,5 %. À l’inverse, TD Bank a connu une semaine difficile et a chuté de 5,7 %, le ministère américain de la Justice ayant enquêté sur la banque pour avoir prétendument aidé des trafiquants de drogue chinois à blanchir l’argent provenant des ventes de fentanyl. Les actions de TC Energy ont augmenté de 1 % après la publication de ses résultats du premier trimestre.

Europe

En monnaie locale, l’indice paneuropéen STOXX Europe 600 a terminé en baisse de 0,48 %. Les investisseurs ont semblé devenir plus prudents face aux résultats mitigés des entreprises et à l’incertitude entourant les perspectives des taux d’intérêt après le mois de juin. Les principaux indices boursiers ont été mitigés. Le DAX allemand a perdu 0,88 %, le CAC 40 français 1,62 % et le FTSE MIB italien 1,81 %. L’indice britannique FTSE 100 a toutefois progressé de 0,90 %, porté à un nouveau sommet par la vigueur des valeurs minières et énergétiques.

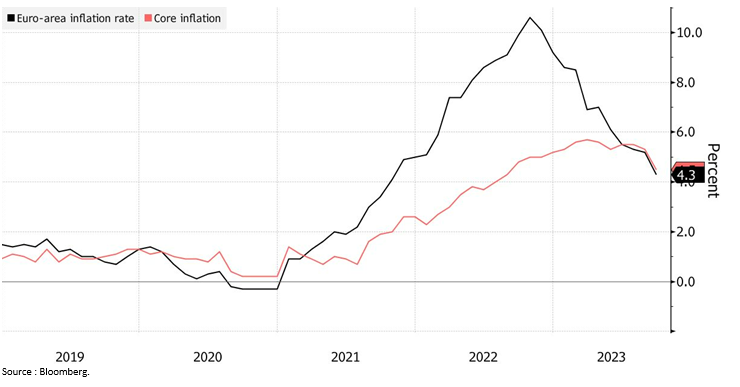

L’économie de la zone euro sort de la récession ; l’inflation de base ralentit :

Le produit intérieur brut de la zone euro a surpris à la hausse, augmentant de 0,3 % au premier trimestre, après une contraction de 0,1 % au cours des trois derniers mois de 2023. La contraction enregistrée au quatrième trimestre 2023 était une révision à la baisse de 0,0 %, ce qui signifie que l’économie est tombée dans une récession technique au second semestre de l’année dernière. Parallèlement, la croissance annuelle des prix à la consommation est restée stable en avril, à 2,4 %, mais l’inflation de base – qui exclut les prix de l’énergie et des denrées alimentaires – a ralenti, passant de 2,9 % à 2,7 %.

François Villeroy de Galhau, responsable politique de la Banque centrale européenne (BCE) et gouverneur de la Banque de France, a déclaré que les dernières données renforçaient la confiance dans le fait que l’inflation reviendrait à l’objectif de 2 % d’ici l’année prochaine, suggérant que la BCE devrait être en mesure de commencer à abaisser les coûts d’emprunt en juin.

Chine

L’indice composite de Shanghai a gagné 0,52 %. À Hong Kong, l’indice de référence Hang Seng a progressé de 4,67 %. Les marchés de la Chine continentale ont été fermés mercredi pour la fête du Travail et rouvriront le lundi 6 mai. Les marchés de Hong Kong étaient fermés mercredi, mais ont réouvert jeudi.

Le Politburo, l’organe décisionnel suprême de la Chine, composé de 24 membres, s’est engagé à mettre en œuvre un soutien monétaire et fiscal prudent pour soutenir la demande lors de sa réunion d’avril, mardi dernier. Les responsables ont déclaré que la Chine utiliserait avec souplesse les outils de la politique monétaire pour relancer la croissance, y compris d’éventuelles réductions des taux d’intérêt et du taux de réserves obligatoires, qui fixe le montant des liquidités que les banques doivent mettre de côté.

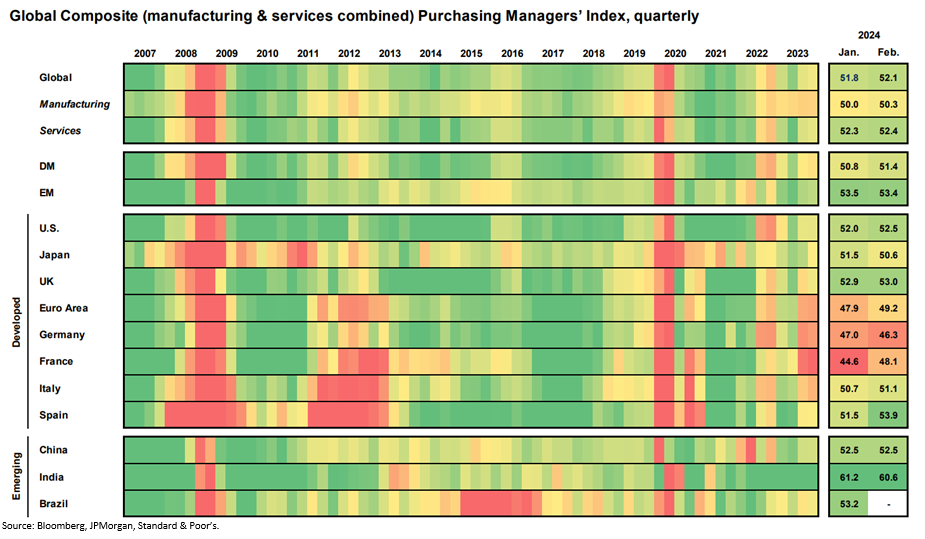

L’industrie manufacturière poursuit son expansion

L’indice officiel des directeurs d’achat (PMI) de l’industrie manufacturière s’est établi à 50,4 en avril, en baisse par rapport aux 50,8 du mois de mars, marquant ainsi la deuxième expansion mensuelle consécutive. L’indice PMI non manufacturier a atteint un niveau inférieur au consensus de 51,2, en baisse par rapport aux 53 du mois de mars, les nouvelles commandes et l’activité des services ayant stagné par rapport au mois précédent. Par ailleurs, l’enquête privée Caixin/S&P Global sur l’activité manufacturière a légèrement augmenté pour atteindre 51,4 en avril, un chiffre supérieur aux prévisions, marquant ainsi son 16e mois d’expansion.

Le ralentissement de la croissance des bénéfices industriels a mis en évidence les pressions déflationnistes qui continuent de peser sur l’économie chinoise. Les bénéfices des entreprises industrielles ont diminué en mars et ont progressé de 4,3 % au cours du premier trimestre 2024 en glissement annuel, ce qui représente un ralentissement par rapport à la hausse de 10,2 % enregistrée entre janvier et février, selon le Bureau national des statistiques.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

L’information sur le rendement reflète le rendement passé, lequel ne donne pas nécessairement une indication du rendement futur;

On trouve des informations importantes sur les fonds communs de placements dans le prospectus simplifié ou dans l’aperçu de fonds. Pour en obtenir un exemplaire, s’adresser à Vincent Pelle ou Véronique Pitre (représentant en épargne collective). Il est important de le lire attentivement.

Cyclo-Défi de l’IUCPQ 2024, fonds communs et billet à capital protégé Desjardins disponibles chez Peak et suivi des marchés

Cyclo-Défi de l’IUCPQ 2024

Comme en 2022 et en 2023, Vincent va participer au Cyclo-Défi de l’ICUPQ (Institut Universitaire de Cardiologie et de Pneumologie de Québec) sur la distance de 100km. L’an passé, l’évènement a permis d’amasser 356 779$ et grâce à votre générosité et celles des compagnies de fonds, nous avons été capable d’accumuler 2 720$.

Pour 2024, nous faisons encore une fois appel à votre générosité et nous nous engageons encore cette année à doubler les dons que vous allez faire. Nous espérons atteindre la barre du 3 000$ cette année et nous avons déjà commencer à approcher les compagnies de fonds.

Vous pouvez faire un don en cliquant ici ou vous pouvez aussi vous inscrire et venir pédaler avec moi.

Merci à l’avance pour votre support et votre générosité.

Fonds communs et billets à capital protégé Desjardins disponibles chez Peak

Peak a signé une entente de distribution avec Desjardins nous permettant d’avoir accès à leur fonds communs ainsi que leur billet à capital protégé. Cela veut dire que si vous avez des placements chez Desjardins que vous aimeriez conserver mais que vous voudriez que ce soit nous qui les gérions, c’est à présent possible.

Nous sommes aussi capables de vous offrir les billets à capital protégé qui permettent de profiter d’une protection à 100% de son capital à l’échéance tout en ayant une exposition aux marchés boursiers.

N’hésitez pas à nous contacter si vous avez questions supplémentaires.

Suivi des marchés

Résumé du mois

Le mois de mars a été marqué par les résultats d’inflations au Canada qui a continué à baisser pour atteindre 2.8%, combiné à un taux de chômage relativement stable (4.4% pour le Québec) et le PIB positif pour le 4e trimestre 2023 à la surprise générale. Cela permet au Canada d’éviter la récession et démontre une belle résilience de notre économie. Le seul impact négatif est que la première baisse de taux devrait arriver plus tard que tôt, soit quelque part entre mai et juillet.

Du côté des États-Unis, les performances de la bourse ont fait fit d’une inflation qui reste en haut des 3% et d’un rappel de la FED que les baisses de taux devraient être limitées à 3 durant l’année pour atteindre de nouveaux sommets. La première baisse de taux ne devrait pas arriver avant juin ou juillet. L’autre bonne nouvelle vient du fait que les 7 magnifiques commencent à progressivement prendre moins de place dans l’indice du S&P500, démontrant que le reste de l’économie américaine rebondit bien.

États-Unis

La majorité des principaux indices ont progressé au cours de la semaine de négociation écourtée, clôturant ainsi un trimestre de fortes hausses. L’indice S&P 500 a enregistré de nouveaux records de clôture et intrajournaliers à la fin de la semaine.

Mardi, le département du commerce a indiqué que les commandes de biens durables avaient augmenté de 1,4 % en février, soit un peu plus que prévu, bien qu’une partie de l’augmentation soit due à une révision de la forte baisse de janvier, qui est passée de 6,2 % à 6,9 %. Si l’on exclut les segments volatils de la défense et de l’aéronautique – un indicateur considéré comme reflétant plus étroitement les plans de dépenses des entreprises – les commandes ont augmenté de 0,7 %, soit beaucoup plus que prévu et en inversant partiellement deux mois de baisse. Les ventes de maisons neuves ont chuté de manière inattendue en février, mais l’annonce de cette baisse est intervenue dans le sillage de l’annonce précédente d’un bond des ventes de maisons existantes.

Les consommateurs sont plus positifs mais restent inquiets :

Les indicateurs de consommation sont mitigés. Mardi, le Conference Board a annoncé que son indice de confiance des consommateurs avait légèrement baissé en mars, défiant les attentes du consensus qui prévoyait une augmentation. « L’évaluation de la situation actuelle par les consommateurs s’est améliorée en mars », a noté le chercheur en chef du Conference Board, « mais ils sont également devenus plus pessimistes quant à l’avenir ».

Canada

L’indice composé S&P/TSX a progressé de 0,27 % pour clôturer à 22 167 jeudi, dernier jour d’une courte semaine de Pâques, prolongeant son record grâce au soutien des valeurs liées aux matières premières.

Le secteur de l’énergie a connu une augmentation moyenne de 0,83 % en raison de la hausse des prix du pétrole, tandis que les métaux précieux ont également contribué positivement, Barrick Gold ayant fait un bond de 2,46 %. Selon les estimations, le PIB du Canada a augmenté de 0,4 % en février, après une expansion de 0,6 % en janvier, ce qui indique que l’économie résiste et prend de l’élan.

Europe

L’indice STOXX Europe 600 atteignant un record intrajournalier et gagnant 0,59 % en monnaie locale. Les marchés ont progressé malgré la confirmation d’un ralentissement significatif dans certaines grandes économies.

Le Royaume-Uni entre en récession au quatrième trimestre :

L’Office britannique des statistiques nationales a confirmé jeudi que le pays était entré en récession technique pour la première fois depuis début 2020, l’économie s’étant contractée de 0,3 % au dernier trimestre 2023, après une contraction de 0,1 % au troisième trimestre.

Le moral des consommateurs s’améliore dans la zone euro :

Peut-être en raison de l’apaisement des inquiétudes liées à l’énergie dans la région, les données suggèrent que les consommateurs européens deviennent un peu plus optimistes. Jeudi, la Commission européenne a indiqué que son indicateur de confiance des consommateurs avait atteint son niveau le plus élevé depuis plus de deux ans, grâce à des « attentes légèrement moins pessimistes concernant la situation économique générale ». Selon le rapport, les projets d’achats importants des consommateurs sont restés stables et la confiance des industriels s’est légèrement améliorée.

L’économie allemande montre des signes de faiblesse :

L’Office fédéral de la statistique allemand a indiqué que les ventes au détail avaient chuté de 1,9 % en février, bien en deçà des attentes du consensus qui tablait sur une légère augmentation, et qu’il s’agissait de la plus forte baisse en 17 mois. Par ailleurs, les principaux instituts économiques allemands ont déclaré qu’ils s’attendaient à ce que l’économie du pays connaisse une croissance de 0,1 % en 2024, réduisant ainsi la prévision précédente de 1,3 %. Les taux d’intérêt élevés, la faiblesse de la demande mondiale et l’incertitude politique ont réduit les espoirs d’une reprise plus forte.

Japon

Les marchés boursiers japonais ont chuté au cours de la journée de jeudi. Les investisseurs se sont concentrés sur la forte dépréciation du yen, qui a frôlé les 152 yens par rapport au dollar américain, ce qui est perçu par beaucoup comme un point qui pourrait inciter les autorités à intervenir sur les marchés des changes pour soutenir la monnaie japonaise. Les trois principales autorités monétaires du pays ont laissé entendre, après leur réunion de mercredi, qu’elles pourraient être prêtes à organiser une telle intervention, ce qui constitue l’indice le plus fort à ce jour et après que le yen a atteint son niveau le plus bas en 34 ans. La faiblesse historique du yen a profité à de nombreux exportateurs japonais à forte capitalisation, qui tirent une part importante de leurs revenus de l’étranger.

Le taux de l’obligation d’État japonaise à 10 ans est tombé à environ 0,70 % jeudi, contre 0,74 % à la fin de la semaine précédente. Cette évolution fait suite au changement historique de la politique monétaire de la Banque du Japon (BoJ), qui a relevé les taux d’intérêt à partir du territoire négatif pour la première fois depuis environ sept ans. Les attentes du marché semblent converger vers deux autres hausses des taux d’intérêt de la BoJ en l’espace d’un an.

Un membre du conseil d’administration de la BoJ a déclaré que la fin de la politique de taux négatifs de la banque centrale était une première étape vers la normalisation de la politique monétaire. Ces mesures ont été prises en réponse aux signes indiquant que les salaires augmentaient en même temps que les prix, une condition préalable souvent répétée pour que la BoJ modifie sa politique. Néanmoins, la politique monétaire du Japon reste l’une des plus accommodantes au monde, et les conditions financières devraient également rester accommodantes, pour le moment.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

Pas de montant d’actif minimum pour être client, ajustement aux fonds de travailleurs, et suivi des marchés

Pas de montant minimum pour être client

Une série d’articles dans La Presse (ici et ici) ont soulevé le point de pratique que nous déplorons dans notre industrie. Nous entendons de plus en plus parler de conseiller qui mettent des barrières à l’entrée très hautes pour avoir accès à leur service (100 000$ ou plus).

Un nouveau phénomène commence à être visible depuis un moment, ce sont les clients qui se font abandonner par leur conseiller lorsque leur actif diminue dans le temps. Cela touche particulièrement les clients à la retraite qui sont en phases de décaissement et qui voit leur actif diminuer. S’il y a bien un moment ou nous ne voulons pas perdre notre conseiller, c’est bien lors de nos décaissements et notre retraite.

Nous tenons à rappeler que nous n’avons jamais mis de montant minimum d’actif pour être client avec nous et que cela va à l’encontre de nos valeurs. Nous acceptons tous les clients qui sont intéressés et motivés à travailler avec nous pour l’atteinte de leur objectif financier, peu importe leur âge et leur montant d’actif. Si vous connaissez des gens qui ont perdu leur conseiller ou qui cherche un conseiller, nous vous invitons à leur dire de communiquer avec nous.

Ajustement aux fonds de travailleurs

Alors que 2024 devait être la première année que les gens avec un revenu supérieur à 112 655$ ne devait plus avoir le retour d’impôt supplémentaire des fonds de travailleurs, le gouvernement vient de repousser la mise en vigueur de 3 ans.

Pour le fond de solidarité FTQ, les cotisations sont pour le moment fermées. Il faudra attendre la mise à jour de la part pour pouvoir de nouveau cotiser (en juin). Le fondaction CSN est lui toujours ouvert via des prélèvements automatiques seulement.

Suivi des marchés

Résumé du mois

Le mois de février fut rempli de bonnes nouvelles ayant eu un impact à la hausse des marchés. Les résultats des entreprises, et particulièrement dans la technologie, ont continué à dépasser les attentes. Cela permit aux indices américains de battre leur record.

Les chiffres de croissances économiques au 4e trimestre ont été fortement positifs aux États-Unis (progression supérieure à 3%) et très légèrement positif au Canada. Ce fut une surprise pour le Canada car les analystes s’attendaient à un 4eme trimestre négatif et le début d’une récession, confirmant la résilience actuelle de l’économie canadienne.

Finalement, les chiffres d’inflations sont repartis à la baisse après avoir monté en fin d’année. Le Canada a passé sur la barre des 3% à 2.9% tandis que les États Unis et l’Europe sont à 3.1%. Cette baisse est encourageante mais reste relativement faible, laissant croire que les baisses de taux arriveront plus tard que tôt.

États-Unis

La plupart des principaux indices de référence ont terminé la semaine en hausse, le Nasdaq Composite rejoignant l’indice S&P 500 en territoire record pour la première fois depuis plus de deux ans. Le mois de février s’est également terminé en beauté, l’indice S&P 500 ayant enregistré ses deux premiers mois de l’année les plus forts depuis 2019.

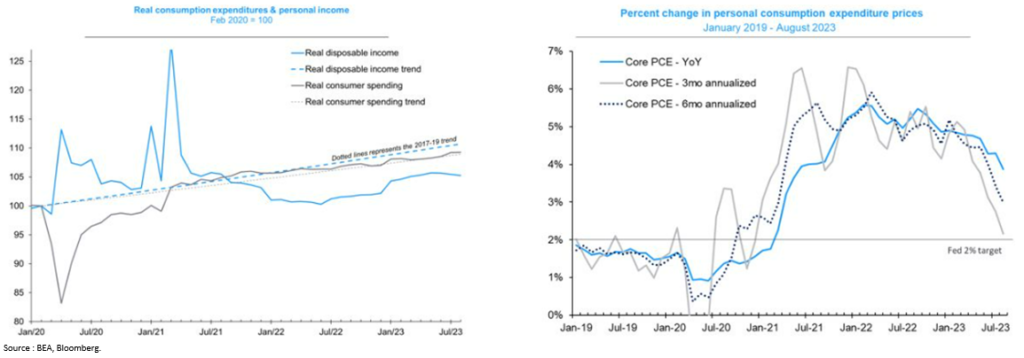

L’événement déterminant de la semaine en termes de sentiment de marché semblait être la publication jeudi de l’indice des prix des dépenses de consommation personnelle (PCE) de base (moins les aliments et l’énergie) du département du Commerce. L’indice a augmenté de 2,8 % pour la période de 12 mois se terminant en janvier, conformément aux attentes, mais le rapport a semblé calmer les inquiétudes suscitées par la publication antérieure de l’indice des prix à la consommation du département du travail, qui a montré que les prix de base ont augmenté de 3,9 %, ce qui est supérieur aux attentes qui étaient d’environ 3,7 %. L’indice des prix PCE de base est généralement considéré comme l’indicateur préféré de la Réserve fédérale pour mesurer les pressions inflationnistes globales.

Le reste du calendrier économique de la semaine, très chargé, a surpris légèrement à la baisse. En particulier, la jauge de l’activité manufacturière de l’Institute for Supply Management (ISM) s’est révélée nettement inférieure aux attentes, tombant d’un sommet de 18 mois de 49,1 en janvier à 47,8 en février. (Les chiffres supérieurs à 50 indiquent une expansion économique).

Canada

L’indice composé S&P/TSX a augmenté de 0,88 % pour clôturer à 21 552 vendredi, atteignant un pic de près de deux ans, sous l’impulsion de la progression des titres des secteurs de l’énergie et de la technologie. Les spéculations concernant la prolongation des réductions de l’offre par l’OPEP+ ont alimenté une hausse des indices de référence du pétrole, ce qui a entraîné un gain moyen de 1,96 % dans le secteur de l’énergie, qui est un poids lourd. Canadian Natural a mené la charge avec une hausse de 3,34 %, soutenue par un élan positif après des résultats d’entreprise optimistes au cours de la session précédente.

De même, Barrick Gold a également enregistré une hausse de 2,43 %, profitant de la hausse des prix des lingots. En outre, le secteur de la technologie a contribué aux gains globaux, affichant une hausse moyenne de 1,54 %.

Europe

L’indice paneuropéen STOXX Europe 600 a peu varié, mais est resté proche de ses records. La stagnation des données sur l’inflation a incité les investisseurs à réévaluer l’ampleur et le calendrier des réductions des taux d’intérêt par la Banque centrale européenne en 2024. Les principaux indices boursiers ont été mitigés. L’indice allemand DAX a augmenté de 1,81 %, tandis que l’indice italien FTSE MIB a progressé de 0,71 %. L’indice français CAC 40 a perdu 0,41 % et l’indice britannique FTSE 100 a cédé 0,31 %. Les rendements des emprunts d’État européens ont terminé en hausse.

L’inflation de la zone euro baisse moins que prévu :

L’inflation globale et l’inflation de base ont ralenti moins que prévu en février. La croissance annuelle des prix à la consommation dans la zone euro a légèrement ralenti pour atteindre 2,6 %. L’inflation de base s’est ralentie pour atteindre 3,1 %, ce qui est supérieur à l’estimation consensuelle de 2,9 %.

L’inflation allemande ralentit à nouveau, les ventes au détail s’affaiblissent, le chômage reste élevé :

En Allemagne, la croissance annuelle des prix à la consommation a continué à se ralentir en février pour atteindre 2,7 %. Cependant, l’inflation de base et les prix des services ont augmenté. La consommation privée est restée faible, les ventes au détail ayant baissé de 0,4 % en janvier, après avoir chuté de 0,5 % en décembre. Le taux de chômage corrigé des variations saisonnières a atteint 5,9 % en février, son niveau le plus élevé depuis plus de deux ans.

Japon

Les actions japonaises ont connu une nouvelle semaine faste, le Nikkei 225 gagnant environ 2,08 %, oscillant autour d’un nouveau record et portant les gains de février à environ 10,0 %.

Le gouverneur de la Banque du Japon, Kazuo Ueda, a souligné qu’il était trop tôt pour conclure que la banque centrale avait atteint son objectif d’inflation de 2 % de manière durable et a continué à indiquer que l’augmentation des prix en même temps que les salaires était une condition préalable à tout changement d’orientation. L’inflation des consommateurs, mesurée par l’indice de base des prix à la consommation, a ralenti en janvier pour s’établir à 2,0 % en glissement annuel, contre 2,3 % le mois précédent.

Le secteur manufacturier se détériore tandis que le secteur des services reste le principal moteur de l’économie :

Sur le front des données économiques, les dernières données de l’indice des directeurs d’achat (PMI) ont montré que la détérioration des conditions manufacturières s’est aggravée au cours du mois de février, dans un contexte de faiblesse de la demande intérieure et étrangère (notamment chinoise). Cette situation contraste avec le renforcement du secteur des services, qui est l’un des principaux moteurs de l’économie japonaise.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

Assurances et REER collectifs, date pour les feuillets fiscaux et suivi des marchés

Assurance et REER collectifs

Saviez-vous que Vincent a son permis pour offrir des assurances et REER collectifs? Comme pour les placements et les assurances, nous sommes capables de vérifier sur le marché les offre pour vous et vous offrir la meilleure solution pour répondre à votre besoin.

Il est important de nous contacter deux à trois mois avant votre renouvellement pour que nous soyons de valider l’offre de renouvellement que vous avez reçu et vérifier sur le marché si nous pouvons obtenir une meilleure offre. C’est régulièrement le cas quand cela fait plus que deux ans que vous êtes avec le même assureur.

Pour les REER collectifs, nous sommes en mesure de vous offrir des solutions indépendantes ou vous pouvez le gérer tout seul via un portail web ou une version encadrée permettant à vos employés d’avoir accès nos services comme nos clients.

Nous vous invitons à nous contacter ou à nous mettre en relation avec la personne en charge des avantages sociaux de votre entreprise si cela vous intéresse.

Date pour les feuillets fiscaux

Alors que la période des rapports d’impôt commencent tranquillement, nous voulons vous rappeler les dates importantes pour l’émission des différents feuilles fiscaux par Peak.

Reçus de cotisation REER

Reçus pour un retrait d’un régime enregistré

Reçus pour les comptes non-enregistrés

Veuillez noter que les compagnies de fonds sont en charge de vous faire parvenir directement les reçus pour les comptes non-enregistrés d’ici au 29 février 2024. Peak n’en reçoit pas de copie et ils ne seront pas disponibles sur Mon Peak en ligne.

Si vous pensez qu’il vous manque un reçu, n’hésitez pas à communiquer avec nous et nous pourrons le valider avec les compagnies de fonds.

Suivi des marchés

Résumé du mois :

Le mois de janvier aura été divisé entre la poussé des grandes capitalisations et particulièrement les technologies, permettant aux indices américains de battre des records en janvier. Cependant, les petites et moyennes capitalisations ont continué à souffrir, fortement impacté par le discours de la FED et les baisses de taux qui devraient être moins nombreuses.

L’Europe a bien fait suite à l’annonce du ralentissement de son inflation et qu’elle devrait éviter la récession. Tout n’est cependant pas rose en Europe ou l’on craint une stagflation de l’économie. Cela devrait entrainer des baisses de taux plus rapidement qu’en Amérique du Nord.

Le marché chinois à continuer à fortement souffrir des problèmes de son secteur immobilier avec un fort recul des indices suite à la possible faillite de Evergreen. Il restera à voir si les différentes annoncent du gouvernement chinois vont finir par inverser la tendance au courant des prochains mois.

États-Unis:

Les principaux indices ont terminé la semaine sur une note mitigée, dans un contexte de publication de résultats importants et de données économiques. L’indice S&P 500 et l’indice Dow Jones ont atteint des sommets intrajournaliers, mais les indices des petites capitalisations ont enregistré des pertes. La progression a également été limitée, une version équipondérée de l’indice S&P 500 ayant enregistré une légère perte. La semaine a clôturé le mois de janvier avec une progression de 1,6 % de l’indice S&P 500 sur le mois, tandis que l’indice S&P 500 à pondération égale a reculé de 0,90 % et l’indice Russell 2000 à petite capitalisation a perdu près de 4,0 %.

Les chances d’une réduction des taux ont semblé diminuer encore vendredi, après que le département du travail ait rapporté que les employeurs avaient créé 353 000 emplois non agricoles en janvier, soit près du double des estimations consensuelles, tandis que les gains de novembre et de décembre ont également été révisés à la hausse. Les gains horaires moyens ont également surpris à la hausse et ont augmenté de 0,6 %, portant l’augmentation en glissement annuel à 4,6 %. Le taux de chômage est resté stable à 3,7 %, mais la semaine de travail moyenne a diminué de manière inattendue, passant de 34,3 à 34,1 heures.

Canada :

L’indice composé S&P/TSX a reculé de 0,16 %, clôturant à 21 085 vendredi, annulant les gains de la séance précédente, le secteur de l’énergie et des métaux ayant exercé une pression sur la bourse de Toronto. La chute des prix du pétrole, provoquée par les rumeurs d’un cessez-le-feu potentiel entre le Hamas et Israël, a atténué les inquiétudes concernant l’approvisionnement et a fait baisser les actions liées au pétrole de 2,19 % en moyenne, Canadian Natural Resources étant en tête de liste avec une chute de 3,38 %.

En outre, les attentes de réductions précoces des taux d’intérêt de la Fed ont diminué après que l’économie américaine a créé près du double des emplois prévus, ce qui a entraîné une augmentation des taux du Trésor américain et une baisse des prix des lingots, affectant les actions de Barrick Gold, qui ont chuté de 2,58 %. Entre-temps, les actions d’Open Text ont chuté de plus de 1,81 %, bien qu’elles aient dépassé les estimations dans la saison des bénéfices en cours, tandis que le rapport d’Imperial Oil a manqué les attentes, ce qui a entraîné une baisse de 0,88 % des actions de cette société.

Europe :

L’indice paneuropéen STOXX Europe 600 a terminé la semaine à peu près stable. Les principaux indices boursiers ont principalement baissé. L’indice français CAC 40 a reculé de 0,55 %, l’indice allemand DAX a perdu 0,25 % et l’indice britannique FTSE 100 a reculé de 0,26 %. L’indice italien FTSE MIB a toutefois gagné 1,11 %.

La zone euro évite la récession ; l’inflation ralentit :

L’économie de la zone euro a évité de manière inattendue une récession au cours du dernier trimestre 2023. Le produit intérieur brut (PIB) au cours de la période est resté inchangé par rapport aux trois mois précédents et a augmenté de 0,1 % par rapport à l’année précédente. Les expansions trimestrielles en Espagne et en Italie ont partiellement compensé une contraction en Allemagne. Entre-temps, l’inflation annuelle des prix à la consommation a continué d’évoluer dans la bonne direction, le taux global ralentissant à 2,8 % en janvier, contre 2,9 % en décembre. Le taux de base, qui exclut les prix volatils de l’alimentation, de l’énergie, de l’alcool et du tabac, a également diminué pour atteindre 3,3 %.

La BoE ouvre la porte à un assouplissement de sa politique monétaire :

La Banque d’Angleterre (BoE) a maintenu son taux d’intérêt directeur à 5,25 %, son plus haut niveau depuis près de 16 ans, mais a semblé indiquer qu’elle envisagerait de l’abaisser pour la première fois depuis que l’inflation des prix à la consommation s’est accélérée après la pandémie de coronavirus. La BoE a abandonné son avertissement selon lequel les taux pourraient augmenter à nouveau, déclarant qu’ils seraient désormais « maintenus à l’étude ». Le gouverneur Andrew Bailey a averti que « nous devons voir plus de preuves que l’inflation est prête à tomber jusqu’à l’objectif de 2 %, et à y rester, avant de pouvoir baisser les taux d’intérêt ». Malgré cela, il a déclaré qu’il y avait eu un changement dans sa façon de penser : Pour moi, la question clé n’est plus « Jusqu’à quel point devons-nous être restrictif? » mais « Pendant combien de temps devons-nous maintenir cette position? »

Chine :

Les actions en Chine ont reculé alors que les données économiques défavorables et les titres du secteur immobilier ont alimenté le pessimisme des investisseurs quant aux perspectives de croissance. L’indice composite de Shanghai a chuté de 6,19 %, sa pire semaine depuis 2018, tandis que l’indice de premier ordre CSI 300 a chuté de 4,63 %, sa plus grande perte hebdomadaire depuis 2022. Les deux indices de référence se négocient à leur plus bas niveau depuis cinq ans. À Hong Kong, l’indice de référence Hang Seng a cédé 2,62 %, selon FactSet.

Les données économiques de janvier ont donné une image mitigée de l’économie chinoise. L’indice officiel des directeurs d’achat (PMI) du secteur manufacturier est passé de 49,0 en décembre à 49,2 en janvier, grâce à une amélioration de la croissance de la production, mais il reste inférieur au seuil de 50 qui sépare la croissance de la contraction. L’indice PMI non manufacturier est passé de 50,4 en décembre à 50,7, ce qui est supérieur au consensus. Par ailleurs, l’enquête privée Caixin/S&P Global sur l’activité manufacturière est restée stable à 50,8 en janvier, dépassant les attentes et marquant son troisième mois consécutif d’expansion.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

Nouvelle limite pour 2024 et suivi des marchés

Nouvelles limites pour 2023

REER

La cotisation maximum à votre REER représente toujours 18% de votre revenu de 2023 jusqu’à un montant maximum de 31 560$ si vous n’avez pas de retard dans vos cotisations REER.

Il est toujours important de valider avec votre avis de cotisation du fédéral votre espace REER autorisé pour être sûr de ne pas le dépasser.

Vous trouverez ici les différents maximums pour les autres programmes de retraite.

CELI

Le nouveau plafond de cotisation au CELI pour 2024 a été officiellement fixé à 7 000$.

Avec l’annonce de ce plafond, le montant total des droits de cotisation disponibles en 2024 pour une personne qui n’a jamais cotisé et qui est admissible au CELI depuis son introduction en 2009 est de 95 000$.

Pour les clients qui ont retiré des fonds de leur CELI, les gains et les pertes cristallisés des retraits sont pris en compte dans leurs droits de cotisation au CELI. La formule est la suivante :

Droits de cotisation à un CELI inutilisés à ce jour + retrait total effectué cette année + plafond CELI de l’année prochaine = droits de cotisation à un CELI au début de l’année prochaine

Vous pouvez valider vos droits de cotisations sur votre dossier en ligne sur le site de l’Agence du Revenu du Canada ou par téléphone au 1 800 267-6999.

CELIAPP

Le CELIAPP a fait son apparition pour 2023. Vous avez le droit de cotiser 8 000$ en 2024 si vous n’avez pas ouvert votre CELIAPP en 2023 et jusqu’à un total 16 000$ si vous l’avez ouvert en 2023.

REEE

La limite pour les Régime Épargne Étude Enregistré reste la même que l’an passé, soit 2 500$ par enfant. Si vous avez des retards de cotisations, vous pouvez cotiser 5 000$ par enfant.

Sur vos cotisations, le gouvernement fédéral ajoutera une subvention 20% et le Québec une subvention de 10%.

Suivi des marchés

Résumé du mois

Décembre aura été dans la continuité de novembre, porté par des banques centrales n’augmentant pas les taux d’intérêts et des espoirs de baisses de taux rapides en 2024. De nombreux indices ont atteint leur plus haut sommet de janvier 2022, rattrapant en grande partie les pertes de l’année passée.

On notera que le marché américain, avec les 7 magnifiques représentent une exception inquiétante car ils ont représenté 75% du rendements du S&P 500 alors qu’historiquement, les 10 plus gros titres représentent une moyenne de 39% sur les 10 dernières années.

Le marché du travail américain – une mise à jour :

Les perspectives d’un « atterrissage en douceur » de l’économie américaine s’améliorent. L’inflation diminue, tandis que le marché du travail demeure résistant.

En 2023, les embauches ont ralenti et la croissance des salaires s’est modérée, mais les licenciements restent moins nombreux qu’avant la pandémie. Les licenciements ont augmenté dans quelques secteurs, mais les pertes d’emploi généralisées n’ont pas augmenté substantiellement. Les licenciements pourraient rester faibles en 2024 parce que la demande globale de main-d’œuvre demeure solide et que les embauches sont nombreuses.

Nous vous recommandons donc de suivre une tendance du marché du travail pour l’année prochaine : le taux de perte d’emploi.

États-Unis

Les principaux indices de référence ont été mitigés au cours de la semaine écourtée par les vacances. L’indice S&P 500 a enregistré sa neuvième hausse hebdomadaire consécutive, la plus longue depuis 2004, et s’est brièvement rapproché à 0,53 % de son record historique intrajournalier. La semaine a clôturé une année faste pour tous les principaux indices, avec en tête le Nasdaq Composite, qui a enregistré sa sixième plus forte progression annuelle depuis le lancement de l’indice en 1971. Comme on s’y attendait, les volumes de transactions et les mouvements du marché ont été limités pendant la majeure partie de la semaine, les marchés étant fermés le lundi et de nombreux investisseurs étant absents du bureau.

Canada

L’indice composé S&P/TSX a terminé en hausse de 0,1 % au niveau de 20 958 lors de la dernière séance de l’année, les gains des producteurs de pétrole ayant été limités par les pertes des sociétés minières, principalement influencées par la baisse des prix de l’or. Les géants du pétrole Canadian Natural et Suncor ont tous deux progressé de 0,5 %. Le secteur financier a également enregistré des gains à la fin d’une année où les banques canadiennes ont été à la traîne par rapport à leurs homologues américaines. En revanche, le poids lourd de l’industrie minière, Barrick Gold, a reculé de 0,1 %, terminant l’année avec une perte de 2 % malgré la hausse annuelle des prix de l’or.

Europe

L’indice paneuropéen STOXX Europe 600 a atteint son plus haut niveau depuis presque deux ans, gagnant 0,41 % grâce à l’optimisme croissant concernant les réductions des taux d’intérêt au début de l’année prochaine. Les principaux indices boursiers ont été mitigés. Le DAX allemand a gagné 0,22 %, tandis que le FTSE MIB italien et le CAC 40 français ont peu varié. L’indice britannique FTSE 100 a progressé de 0,6 %.

L’inflation ralentit de manière inattendue en Espagne ; les économistes prévoient des réductions de taux au premier semestre :

Une estimation préliminaire de la croissance des prix à la consommation en Espagne – la première économie majeure de la zone euro à rapporter l’inflation de décembre – a montré que les prix globaux ont ralenti en décembre à 3,1 % d’une année sur l’autre au lieu d’accélérer à 3,3 %, comme l’attendaient les économistes interrogés par FactSet. L’agence nationale des statistiques a attribué ce recul à une baisse des prix des carburants.

Le responsable politique de la Banque centrale européenne (BCE), Madis Muller, a déclaré dans une interview accordée à Bloomberg qu’il était peu probable que la BCE relève à nouveau ses taux, compte tenu des signes de ralentissement de l’inflation, tandis que son collègue du Conseil des gouverneurs, Robert Holzmann, a déclaré qu’il était trop tôt pour parler d’une baisse des coûts d’emprunt et qu’une telle mesure en 2024 était loin d’être certaine. Toutefois, la plupart des économistes interrogés par le Financial Times s’attendent à ce que la BCE commence à réduire ses taux d’intérêt d’ici le deuxième trimestre 2024. Près de 60 % des 48 répondants prévoient que l’inflation atteindra le niveau cible de 2 % l’année prochaine, même si seulement deux d’entre eux s’attendent à une réduction des taux avant la fin du mois de mars.

Chine

Les marchés boursiers ont augmenté au cours de la dernière semaine de négociation pour 2023, le gouvernement ayant annoncé de nouvelles approbations de jeux en ligne et apaisé les craintes concernant une éventuelle répression du secteur des jeux. L’indice composite de Shanghai a gagné 2,06 %, tandis que l’indice CSI 300 a augmenté de 2,81 %. À Hong Kong, l’indice de référence Hang Seng a progressé de 4,33 %.

Les régulateurs chinois ont annoncé une série de nouvelles approbations pour de nouveaux jeux en ligne afin de soutenir l’industrie après qu’un projet de nouvelles règles visant à réduire les dépenses ait fait chuter les titres boursiers la semaine précédente. Les actions de Tencent, l’une des plus grandes sociétés chinoises de jeux en ligne, ont chuté de plus de 12 % en raison des craintes que le gouvernement ne rétablisse les contrôles sur les grandes sociétés technologiques après sa répression de deux ans qui a débuté en 2021, selon Bloomberg. Toutefois, les actions ont récupéré une partie de leurs pertes, la position plus souple de Pékin semblant restaurer la confiance des investisseurs.

D’autre part, les bénéfices des entreprises industrielles chinoises ont augmenté de 29,5 % en novembre par rapport à la période de l’année précédente et ont progressé par rapport à la hausse de 2,7 % enregistrée en octobre, la dernière série de mesures de relance de Pékin ayant soutenu la croissance. Pour les 11 premiers mois de 2023, les bénéfices ont chuté de 4,4 % par rapport à l’année précédente, ce qui représente un ralentissement de la contraction par rapport à la baisse de 7,8 % enregistrée au cours des 10 premiers mois de l’année. Ce dernier rapport vient s’ajouter aux messages mitigés concernant l’économie puisque d’autres données économiques telles que les prix à la consommation (en baisse en novembre) ont manqué les estimations du consensus.

Finalement, les économistes prévoient que la croissance du PIB brut de la Chine ralentira à 4,6 % en 2024, contre 5,2 % en 2023, car les problèmes immobiliers persistants et les pressions déflationnistes croissantes pèsent sur ses perspectives.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

Baisse attendu des comptes à intérêt élevé, nouveau permis pour Véronique et suivi des marchés

Baisse attendu des comptes à intérêt élevé

Le Bureau du Surintendant des institutions financières (BSIF) a rendu une décision importante concernant les fonds à intérêts élevés vendu sous forme de fonds communs et de FNB. À partir du 31 janvier 2024, ils devront avoir un facteur de liquidité de 100% ce qui n’était pas le cas.

Nous avons fait le suivi avec les différents fournisseurs de comptes à intérêt élevé que nous utilisons et nous avons eu comme information qu’il faut prévoir une baisse des rendements allant de 0.5% à 0.75% d’ici la fin janvier. Cette baisse va être progressive et elle a déjà commencé. Les taux sont à présents rendu à 4.88% net (en date du 01/12/2023).

Si vous en avez et que vous avez une vision long terme avec cette argent, le moment est venu de penser à la rediriger vers d’autres produits. Cela peut être des fonds d’obligations courts termes, des fonds d’obligations ou encore des produits équilibrés. N’hésitez pas à nous contacter si vous êtes dans cette situation et nous validerons avec vous la meilleure stratégie à adopter.

Nouveau permis pour Véronique

Nous tenons à féliciter Véronique qui a complété avec succès la formation pour devenir conseillère en sécurité financière. Elle suis actuellement son stage et elle va le compléter d’ici le mois de février 2024.

Elle sera en mesure dans le futur de répondre à vos questions sur vos assurances et d’analyser vos besoins en assurances.

Suivi des marchés

Résumé du mois

Le mois de novembre aura connu un fort rebond après un mois de septembre et d’octobre négatif.

Tout à commencer avec l’ouverture de la banque centrale américaine (FED) concerant la fin des hausses de taux le 1er novembre. Pour la première fois, la FED laisse sous entendre que les hausses de taux sont finis et que nous allons avoir une période de stabilité dans les taux.

À la mi-novembre, les chiffres d’inflations ont été très bons, confirmant la baisse observé depuis septembre et l’atteinte des objectifs de 2023 en avance. Il faut toute fois rester prudent, il serait possible de voir l’inflation remonter durant le mois de décembre avec les dépenses de Noël.

Notons aussi la baisse du pétrole alors que l’on craignait une envolé du cour à la suite du conflit en Israël. C’est l’inverse qui se produit avec des stocks plus élevés que prévues et ceux, malgré une réduction de la production de baril de pétrole.

États-Unis

Les marchés boursiers et obligataires se redressent, les investisseurs accueillant favorablement le ralentissement de l’inflation.

La majorité des principaux indices ont terminé la semaine en hausse, l’indice S&P 500 et le Nasdaq Composite ayant enregistré jeudi leur meilleure progression mensuelle (8,9 % et 10,7 %, respectivement) depuis juillet 2020. La baisse des rendements des bons du Trésor a semblé continuer à stimuler le sentiment, et un indice général du marché obligataire a enregistré sa meilleure progression mensuelle depuis 1985.

La semaine a apporté quelques bonnes nouvelles sur le front de l’inflation. Jeudi, le département du commerce a indiqué que l’indicateur d’inflation préféré de la Réserve fédérale, l’indice des prix des dépenses de consommation personnelle (PCE), a augmenté de 0,2 % en octobre, ce qui représente un ralentissement par rapport à septembre. L’augmentation en glissement annuel a ainsi été ramenée à 3,5 %, ce qui reste bien supérieur à l’objectif de 2 % fixé par la Fed, mais constitue le niveau le plus bas depuis avril 2021. Au cours des six derniers mois, l’indice PCE de base a progressé encore plus lentement, à un taux annualisé de 2,5 %.

Canada

L’indice composite TSX a terminé en hausse de 1 % à 20 452 vendredi, un niveau inégalé depuis septembre, après avoir enregistré sa plus forte progression mensuelle (+7,48%) en trois ans en novembre.

Les actions liées aux matières premières, les prêteurs et les sociétés technologiques ont mené les gains à la Bourse de Toronto, les marchés réagissant aux nouvelles données économiques et aux bénéfices des entreprises. Les investisseurs ont également digéré les remarques de Fed Powell tout en attendant la décision de la BoC la semaine prochaine.

Les dernières données ont montré que l’économie canadienne a créé plus d’emplois que prévu le mois dernier et que le taux de chômage a légèrement augmenté à 5,8%, son plus haut niveau depuis près de deux ans.

De plus, le S&P Global Manufacturing PMI a indiqué une baisse plus importante de l’activité manufacturière. Barrick Gold (0,5%) et Kinross Gold (0,8%) ont progressé après que le métal précieux ait atteint son plus haut niveau historique. Par ailleurs, la Banque nationale du Canada a grimpé de 5 % après avoir annoncé une hausse de ses bénéfices au quatrième trimestre. BMO a également progressé de 1,8 % bien qu’elle ait manqué les estimations de bénéfices trimestriels.

Europe

L’indice paneuropéen STOXX Europe 600 a terminé en hausse de 1,35 %, la forte baisse de l’inflation et la chute des rendements obligataires ayant stimulé les investisseurs. Les principaux indices boursiers ont également progressé. Le DAX allemand a grimpé de 2,30 %, le FTSE MIB italien de 1,69 % et le CAC 40 français de 0,73 %. L’indice britannique FTSE 100 a gagné 0,55 %.

Le taux d’inflation de la zone euro baisse, mais les décideurs politiques affirment qu’il n’est pas temps de réduire les taux d’intérêt

La croissance annuelle des prix à la consommation dans la zone euro a ralenti plus que prévu en novembre pour atteindre 2,4 %, contre 2,9 % en octobre et en dessous des attentes de 2,7 % dans un sondage FactSet réalisé auprès d’économistes. Les pressions sous-jacentes sur les prix se sont également atténuées. L’inflation de base, qui exclut les coûts de l’alimentation et de l’énergie, est passée de 4,2 % à 3,6 %. Par ailleurs, le taux de chômage est resté stable à un niveau record de 6,5 %.

Avant la publication des données sur l’inflation, plusieurs responsables politiques ont réitéré leur point de vue optimiste selon lequel les taux devraient rester élevés pour contenir l’inflation. La présidente de la BCE, Christine Lagarde, a déclaré devant une commission du Parlement européen que la forte croissance des salaires et les perspectives incertaines signifiaient que « ce n’était pas le moment de commencer à crier victoire » dans la lutte contre l’inflation. Le président de la Bundesbank allemande, Joachim Nagel, et le président espagnol, Pablo Hernandez de Cos, ont réaffirmé qu’il était trop tôt pour commencer à parler de baisses de taux.

Finalement, en Allemagne, l’Office fédéral du travail allemand a indiqué que le taux de chômage a augmenté à 5,9 % en novembre, le niveau le plus élevé depuis 2021, contre 5,8 % en octobre. Le bureau des statistiques a déclaré qu’en termes corrigés des variations saisonnières, le nombre de personnes employées est resté stable par rapport à septembre, tout en augmentant de 0,6 % d’une année sur l’autre. Le nombre d’offres d’emploi a diminué. Parallèlement, les ventes au détail ont augmenté plus que prévu en octobre, avec une hausse séquentielle de 1,1 %, la baisse de l’inflation semblant stimuler la confiance des consommateurs.

Chine

Les actions chinoises ont reculé, les indicateurs officiels soulignant les inquiétudes concernant la reprise fragile du pays. L’indice composite de Shanghai a cédé 0,31 %, tandis que l’indice CSI 300 a perdu 1,56 %. À Hong Kong, l’indice de référence Hang Seng a chuté de 4,15 %.

Les données économiques du mois d’octobre ont donné un aperçu mitigé de l’économie chinoise. L’indice officiel des directeurs d’achat (PMI) du secteur manufacturier est tombé à 49,4 en novembre, contre 49,5 en octobre, marquant ainsi la deuxième contraction mensuelle consécutive. L’indice PMI non manufacturier est passé de 50,6 en octobre à 50,2, un chiffre inférieur aux prévisions. Les chiffres supérieurs à 50 indiquent une croissance par rapport au mois précédent. En revanche, l’enquête privée Caixin/S&P Global sur l’activité manufacturière a atteint un niveau supérieur aux prévisions (50,7 en novembre, contre 49,5 en octobre), la croissance des nouvelles commandes ayant atteint son niveau le plus élevé depuis juin.

Les bénéfices des entreprises industrielles ont augmenté de 2,7 % en octobre par rapport à la même période de l’année précédente, mais ont ralenti par rapport à la hausse de 11,9 % enregistrée en septembre. Pour les 10 premiers mois de 2023, les bénéfices ont chuté de 7,8 % par rapport à l’année précédente, ce qui représente un ralentissement par rapport à la contraction de 9 % enregistrée au cours des neuf premiers mois de l’année. Le dernier rapport a renforcé les inquiétudes selon lesquelles la reprise en Chine doit encore trouver une base solide, car le ralentissement du secteur immobilier qui dure depuis des années a freiné la demande dans l’ensemble de l’économie.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

CELIAPP : reportez une année de cotisation, Concours pour votre REER et suivi des marchés

CELIAPP : reportez une année de cotisation

Saviez-vous que vous pouvez reporter une année de cotisation au CELIAPP?

Si vous ouvrez un CELIAPP en 2023 et que vous ne cotisez pas dedans, vous aurez droit de cotiser 16 000$ en 2024. Notez que si vous ne cotisez pas en 2023 et 2024, votre maximum en 2025 sera de seulement 16 000$.

Voici la formule permettant de calculer le montant de report de CELIAPP :

[Total des droits de cotisation de l’année précédente] – [Cotisations de l’année précédente] = report disponible pour un maximum de 8 000 $.

Depuis le début octobre, nous prenons le temps de contacter les clients qui sont éligibles au CELIAPP pour au moins ouvrir leur compte et reporter leur année de cotisation. Si vous connaissez des gens qui pourraient être intéressé par le CELIAPP, n’hésitez pas à leur dire de communiquer avec nous.

Concours pour votre REER

Fidelity vous offre la chance de gagner la somme de 10 000$ pour cotiser dans votre REER et vous rapprocher de vos objectifs de retraite.

Vous avez jusqu’au 30 novembre 2023 17h00 pour participer via le lien suivant : https://go.fidelity.ca/concours-REER.html

Bonne chance.

Suivi des marchés

Résumé du mois

Le mois d’octobre aura été marqué par un nouveau conflit armé entre Israël et le Hamas créant une incertitude sur les marchés et une grande variation dans le prix du pétrole. La crainte d’un embrassement dans toute la région et le jeu géopolitique devrait continuer à créer une forte volatilité sur le cours du pétrole jusqu’à la fin de l’année.

Alors que les résultats d’entreprises généralement positifs et des chiffres de chômage toujours très bas laissé voir une hausse de taux supplémentaire, aussi bien le Canada, les États-Unis et l’Europe ont appliqué le statuquo. Le discours plus conciliant de la FED aura permis d’avoir un très fort rebond des marchés durant la dernière semaine du mois, en faisant la meilleure semaine de l’année. Il va rester à voir si cet élan va continuer en novembre ou pas.

États-Unis :

Aux États-Unis, l’indice S&P 500 a enregistré sa plus forte progression hebdomadaire depuis près d’un an. Les signes d’un ralentissement de l’économie et une réunion plutôt dovish du FOMC ont entraîné une forte baisse des rendements obligataires à long terme. Les gains ont été généralisés et menés par l’indice Russell 2000 des petites capitalisations, qui a enregistré sa meilleure progression hebdomadaire depuis octobre 2022.

Mercredi, la Fed a laissé ses taux inchangés, comme prévu, mais les investisseurs ont semblé encouragés par le communiqué publié à l’issue de la réunion, qui indiquait que la récente hausse des taux des bons du Trésor à long terme avait permis de réaliser une partie du resserrement des conditions financières envisagé par les décideurs politiques.

Le rapport de vendredi sur l’emploi aux États-Unis a semblé confirmer que le marché du travail se refroidissait. Les employeurs ont créé 150 000 emplois en octobre, un chiffre inférieur aux attentes et le plus bas niveau depuis juin, et la forte hausse de septembre a été revue à la baisse. Par ailleurs, le taux de chômage a atteint 3,9 %, son niveau le plus élevé depuis janvier 2022.

Le taux du Trésor américain à 10 ans a chuté de 4,88 % à un niveau intrajournalier d’environ 4,48 % vendredi, son niveau le plus bas depuis fin septembre.

Les bénéfices des plus grandes entreprises américaines sont sur le point d’afficher leur première augmentation depuis un an, grâce notamment à la vigueur des dépenses de consommation cet été.

Les membres de l’indice S&P 500 sont en voie d’enregistrer collectivement une hausse de 3,7 % de leurs bénéfices pour le troisième trimestre de l’année, soit la première augmentation de ce type depuis le troisième trimestre de l’année précédente. Selon FactSet, le chiffre d’affaires devrait augmenter de 2,3 % par rapport à l’année précédente.

En date du 31 octobre, quelle est l’importance des « Magnificent Seven » pour l’ensemble du marché boursier américain?

L’ensemble du S&P 500 : +9,23%

Le S&P 493 (sans le Magnificent Seven) : -2,05%

Uniquement le Magnificent Seven, pondéré par la capitalisation boursière : +50,65%

Europe :

En Europe, l’indice STOXX Europe 600 a rebondi après la perte de la semaine précédente et a terminé en hausse de 3,41 %.

L’inflation de la zone euro tombe à son plus bas niveau depuis 2 ans alors que l’économie de la zone euro se contracte l’économie de la zone euro : L’IPC a ralenti à 2,9% en octobre, en baisse par rapport à 4,3% et meilleur que les 3,1% attendus. Cependant, l’IPC de base – qui exclut l’alimentation et l’énergie – recule moins rapidement. Il s’est modéré à 4,2 % en octobre, contre 4,5 % le mois précédent.

Asie :

En Asie, la BoJ (Bank of Japan) est restée fidèle à sa politique monétaire ultra-libre lors de sa réunion d’octobre, laissant son taux de prêt à court terme inchangé à -0,1 %. Toutefois, la banque centrale japonaise permet désormais aux taux d’augmenter plus librement – elle considérera désormais son plafond de 1,0 % pour les taux des obligations d’État japonaises à 10 ans comme une référence, plutôt que de plafonner strictement les taux d’intérêt à cette limite supérieure.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

Retour sur le Cyclo-Défi de l’IUCPQ et suivi des marchés

Retour sur le Cyclo-Défi de l’IUCPQ

C’était dimanche le 3 septembre que Vincent a complété le Cyclo-Défi sur la distance de 100km pour l’IUCPQ malgré une météo non participative (3h de pluie sur les 4h du Cyclo-Défi!).

Grâce à votre générosité et notre promesse de doubler les dons que vous avez fait, nous avons accumuler la somme de 1 120$.

Mais ce n’est pas tout, nous avons aussi demander aux compagnies de fonds de nous encourager. Les compagnies de fonds suivantes ont répondu présente Fidelity, Mackenzie, CI et Franklin Templeton pour un total de 1 600$ supplémentaire.

Nous sommes donc très heureux de vous annoncer que nous avons réussi à amasser la somme de 2 720$ et l’évènement au complet un montant net de 356 779$!

Une autre activité à Québec a aussi permit d’amasser des fonds pour l’IUCPQ et c’était le Marathon de Québec qui a eu lieu dimanche le 1er octobre. Vu que Vincent était encore en forme après son Cyclo-Défi, il a participé et compléter le Marathon!

Si vous êtes vous aussi impliquer dans défis sportif pour accumuler des fonds pour des organismes, n’hésitez pas à nous les partager, Vincent est toujours à la recherche de nouveau défi!

Nous vous donnons rendez-vous en 2024 pour continuer à supporter la cause de l’IUCPQ!

Suivi des marchés

Résumé du mois

Le mois de septembre aura été encore une fois marqué par les discours de la banque centrale canadienne et par la banque centrale américaine. Bien que le Canada et les États-Unis n’ont pas eu d’augmentation de taux, le discours après cette annonce a fait fortement chuter les marchés.

Nous avons appris que le Canada et les États-Unis pensent augmenter encore une fois les taux d’ici à la fin de l’année, possible en octobre suite aux derniers chiffres d’inflations à la hausse. Le vrai choc est surtout venu de la banque centrale américaine qui a annoncé qu’elle ne voyait que deux baisses de taux en 2024, probablement dans la 2e partie de 2024.

Le marché et les analystes misaient depuis le mois d’avril sur un scénario à 4 baisses de taux en 2024, avec la première dès le 1er trimestre 2024. Cela confirme que nous aurons donc des taux d’intérêts qui vont restés haut au moins jusqu’à la fin de 2025.

États-Unis :

Chute en septembre :

L’indice S&P 500 a chuté de près de 5 % en septembre, reculant pour le deuxième mois consécutif dans le cadre d’un changement de dynamique qui a érodé une grande partie des gains réalisés par le marché boursier depuis le début de l’année. À la clôture de vendredi, l’indice était en baisse de près de 7 % par rapport à son sommet du 31 juillet.

La récente flambée des taux obligataire a été le principal moteur des marchés financiers ces derniers temps. Elle a été provoquée principalement par un réajustement des attentes concernant la politique à venir de la Fed, le sentiment du marché ayant été sapé par les commentaires de la Fed suggérant que les paramètres de la politique monétaire resteront restrictifs pendant plus longtemps que les investisseurs ne l’avaient anticipé.

Taux obligataires vs. marché boursier (S&P500) :

Mise à jour du marché du travail américain en septembre 2023 :

- La croissance des salaires affichés pour les emplois dans la production et l’industrie manufacturière s’est ralentie pour atteindre 4,2 % en août, ce qui est inférieur au taux de croissance de 4,5 % enregistré dans l’ensemble des secteurs.

- La demande des employeurs pour les travailleurs de la production et de l’industrie manufacturière reste élevée. L’indice Indeed des offres d’emploi dans ce secteur était supérieur de 51,3 % aux niveaux d’avant la pandémie au 22 septembre 2023.

- Si la croissance des salaires dans le secteur de la production et de l’industrie manufacturière reste forte, elle est inférieure aux moyennes nationales.

Le marché du travail américain continue de faire preuve d’une vigueur remarquable, même si les offres d’emploi diminuent et que la croissance des salaires ralentit. L’un des effets secondaires de cette résistance continue du marché du travail a été la montée des revendications des syndicats dans plusieurs secteurs, y compris l’industrie manufacturière, avec en tête les grèves de l’United Auto Workers (UAW) qui ont débuté ce mois-ci.

Les demandes d’augmentation des salaires des travailleurs de l’industrie manufacturière sont au cœur de ces efforts syndicaux. Les salaires affichés pour les travailleurs de la production et de l’industrie manufacturière ont augmenté de 4,2 % d’une année sur l’autre en août 2023 (sur une base moyenne de trois mois), selon l’enquête Indeed Wage Tracker. Bien qu’elle soit supérieure à la croissance annuelle moyenne de 3,9 % enregistrée par le secteur avant la pandémie de 2019, cette hausse représente un recul spectaculaire par rapport au pic récent de 11 % de croissance annuelle atteint en décembre 2021.

Les taux obligataires sont encore plus élevés :

À l’exception notable des bons du Trésor à 2 ans, les rendements de la plupart des catégories d’obligations d’État ont poursuivi leur récente ascension, le rendement des bons du Trésor à 10 ans dépassant 4,50 % pour la première fois depuis octobre 2007. De même, le rendement à 30 ans a dépassé les 4,70 %, son plus haut niveau depuis février 2011.

Modération de l’inflation :

Les données étaient plus faibles que prévu et le ralentissement de la dynamique de l’inflation de base est encourageant. L’indice des dépenses de consommation personnelle (PCE), l’indicateur préféré de la Fed, a augmenté de 0,4 % m/m sur fond de hausse des prix de l’énergie, tandis que le déflateur des PCE de base a augmenté de 0,1 %, sa plus faible progression mensuelle depuis novembre 2020. Par conséquent, l’inflation globale PCE a augmenté de 0,1ppt à 3,5% en glissement annuel en août, mais l’inflation sous-jacente a ralenti de 0,4ppt à 3,9% en glissement annuel – son rythme le plus lent depuis juin 2021….

Les consommateurs dépensent de manière plus prudente car ils continuent à faire face aux vents contraires de l’inflation élevée, des taux d’intérêt plus élevés et du ralentissement du marché du travail et de l’augmentation des revenus. La reprise du remboursement des prêts étudiants le 1er octobre, la quasi-disparition de l’épargne excédentaire et le resserrement des conditions de crédit pèseront encore sur la capacité des consommateurs à dépenser en début d’année prochaine.

Canada :

L’indice composé S&P/TSX a légèrement baissé de 0,2 % pour clôturer à 19 541 vendredi, suivant les pertes de Wall Street alors que les données du PIB plus faibles que prévu ont fait naître l’espoir d’une pause dans les taux d’intérêt de la Banque du Canada. Les résultats préliminaires ont montré que le PIB national a augmenté en août, se remettant de la stagnation du deuxième trimestre. L’espoir d’un assouplissement de la politique monétaire aux États-Unis a soutenu les actions technologiques négociées à Toronto, Shopify ayant grimpé de 2,6 %, menant les gains parmi les sociétés à forte capitalisation. Les mineurs ont également progressé grâce au soutien des indices de référence du lingot et du cuivre, Teck Resources ayant gagné 1,8 %. D’un autre côté, les prix du pétrole se sont éloignés des récents pics d’un an et ont fait baisser les producteurs d’énergie de 1 % en moyenne. L’indice de référence a enregistré son pire mois depuis mai, perdant 3,7 %, et son pire trimestre depuis juin 2022, perdant 3 %.

Économies européennes :

En monnaie locale, l’indice paneuropéen STOXX Europe 600 a terminé en baisse de 0,67 % sur fond d’inquiétudes concernant une période prolongée de hausse des taux d’intérêt et la faiblesse de l’économie chinoise. L’indice français CAC 40 a reculé de 0,69 %, l’indice allemand DAX de 1,10 % et l’indice italien FTSE MIB de 1,16 %. L’indice britannique FTSE 100 a perdu 0,99 %.

Les responsables de la BCE indiquent que les taux resteront à des niveaux « restrictifs » pendant un certain temps :

Une poignée de responsables de la Banque centrale européenne (BCE), dont Christine Lagarde, présidente de la BCE, et Philip Lane, économiste en chef, ont réaffirmé leur engagement à maintenir une politique monétaire restrictive pendant une période prolongée afin de ramener l’inflation à l’objectif de 2 %. Dans le même temps, Frank Elderson, membre du directoire de la BCE, a déclaré dans une interview accordée à Market News International que les taux n’avaient pas nécessairement atteint leur maximum et que les futures décisions de politique monétaire dépendraient des données disponibles. Le gouverneur de la banque centrale autrichienne, Robert Holzmann, est allé plus loin, suggérant dans un entretien avec Bloomberg que les pressions inflationnistes persistantes pourraient encore conduire à de nouvelles hausses de taux.

L’inflation dans la zone euro tombe à son plus bas niveau depuis deux ans :

L’inflation de base de la zone euro a baissé pour atteindre son rythme le plus faible depuis un an, ce qui conforte les prévisions selon lesquelles la Banque centrale européenne maintiendra ses taux d’intérêt afin de mesurer l’impact de sa campagne de hausses sans précédent.

L’inflation sous-jacente, qui exclut les coûts de l’énergie et de l’alimentation, s’est élevée à 4,5 % en septembre, a déclaré Eurostat vendredi. Ce chiffre est inférieur aux 5,3 % enregistrés en août et à l’estimation médiane de 4,8 % obtenue dans le cadre d’une enquête menée par Bloomberg auprès d’économistes. L’inflation globale est passée de 5,2 % à 4,3 %, son plus bas niveau depuis près de deux ans, ce qui est également inférieur aux attentes, grâce à une baisse des coûts énergétiques, mais aussi à un fort ralentissement des services.

Chine :

Les actions chinoises ont chuté au cours d’une semaine écourtée par les vacances, le manque de nouvelles positives sur l’économie ayant refroidi le sentiment des investisseurs. L’indice CSI 300 et l’indice composite de Shanghai ont tous deux chuté au cours de la semaine qui s’est achevée jeudi. Les marchés boursiers de la Chine continentale étaient fermés vendredi, au début d’un congé de 10 jours pour le festival de la mi-automne et la fête nationale, et rouvriront lundi 9 octobre. À Hong Kong, l’indice de référence Hang Seng a chuté de 1,37 % au cours de la semaine qui s’est achevée vendredi.

Les ventes au détail de Hong Kong augmentent en août grâce au retour des touristes de Chine continentale :

Les ventes au détail de Hong Kong ont augmenté en août grâce au retour des touristes de Chine continentale dans la ville, ce qui est encourageant pour une économie qui tente de redorer son blason en tant que centre commercial.

Les ventes au détail en valeur ont augmenté de 13,7 % par rapport à l’année précédente, a déclaré vendredi le Département du recensement et des statistiques. Ce chiffre est inférieur à l’estimation médiane d’une augmentation de 15,8 % selon une enquête menée par Bloomberg auprès d’économistes, et se compare à une base faible datant de 2022, lorsque la ville disposait encore de certaines mesures de lutte contre la pandémie.

L’économie chinoise s’améliore en septembre :

L’économie chinoise a montré des signes de reprise plus forte en septembre, selon plusieurs indicateurs préliminaires et une société qui analyse l’économie mondiale à l’aide de données satellitaires.

L’activité autour des centres commerciaux chinois s’est maintenue à des niveaux relativement élevés en septembre, après une augmentation en août, selon SpaceKnow, une société américaine qui analyse les images satellite. La reprise de la fabrication de ciment, amorcée en juin, s’est également poursuivie tout au long du mois, selon les données.

Sources: Placements Mackenzie, Bloomberg, Barron’s, The Wall Street Journal, Reuters, FactSet, CNBC.

Les opinions exprimées dans cette infolettre sont celles de Vincent Pelle et ne reflètent pas nécessairement celles de Services en Placements Peak. Elles reposent sur des informations et ou conditions de marché qui peuvent changer sans pré-avis. Il ne s’agit en aucun temps des conseils en matière de placements. Les sources utilisées sont considérées fiables par l’auteure, mais ne sont pas garanties.

Billets à capital protégé chez Peak, Cyclo-Défi IUCPQ et suivi des marchés

Billets à capital protégé chez Peak

Nous sommes heureux de vous annoncer que Peak a signé une entente avec la RBC pour avoir accès leur billets à capital protégé (BCP). Les billets à capital protégé (BCP) sont des produits qui garantissent le remboursement total du capital à l’échéance, tout en donnant l’occasion de bénéficier du rendement des marchés boursiers. Les BCP conviennent mieux aux investisseurs conservateurs à la recherche d’une exposition au marché boursier, qui ont une faible tolérance au risque. Vous pouvez aller voir le site suivant pour en apprendre plus.

Nous retrouverons principalement deux catégories de BCP, soit ceux avec une durée relativement courte (2 ans à 4 ans), dit de point-à-point et ceux avec remboursement par anticipation qui ont durée longue (7 ans en moyenne). L’avantage de ceux avec remboursement par anticipation, c’est que nous pouvons accéder à notre placement et à une partie du rendement avant l’échéance.

Vous trouverez ici un exemple d’un BCP point-à-point de 2.75 ans et ici un exemple d’un BCP avec remboursement par anticipation sur 7 ans.

Nous vous invitons à nous contacter si vous êtes intéressés par ce type de produit ou si vous pensiez investir dans des CPG.

Cyclo-Défi IUCPQ

Comme l’an passé, Vincent a décidé de participer au Cyclo-Défi de l’IUCPQ (Institut Universitaire de Cardiologie et de Pneumologie de Québec) sur la distance de 100km qui aura lieu le 10 septembre 2023.

Dans le but d’encourager les dons pour l’IUCPQ, nous nous engageons à égaler chaque don que vous ferez sur le profil de Vincent d’ici au 10 septembre 2023.

Si vous faites du vélo, nous vous encourageons à vous inscrire et à venir participer au Cyclo-Défi de l’IUCPQ, de nombreuses distances (50, 75 et 100km) sont disponibles.

Suivi des marchés

Résumé du mois de juillet et août